En los últimos años, las fusiones bancarias se han convertido en una tendencia clave dentro del sector financiero en España. Entidades como CaixaBank y Bankia o Unicaja y Liberbank han protagonizado algunas de las operaciones más significativas, y se espera que esta tendencia continúe en 2024. Estas fusiones buscan crear bancos más fuertes y resilientes, capaces de enfrentar los desafíos económicos y competir en un mercado cada vez más digitalizado.

¿Por qué se producen estas fusiones?

Una de las principales razones detrás de las fusiones bancarias es la búsqueda de eficiencia y rentabilidad. En un entorno económico donde los tipos de interés son bajos, los márgenes de beneficio de los bancos se ven reducidos, lo que lleva a muchas entidades a fusionarse para reducir costes operativos, mejorar su competitividad y expandir su base de clientes. Además, la presión regulatoria del Banco Central Europeo (BCE) y la necesidad de aumentar la solvencia también empujan a los bancos a unirse.

Impacto en los clientes

Para los clientes, las fusiones pueden tener tanto aspectos positivos como negativos:

- Beneficios: Una entidad más grande puede ofrecer productos financieros más diversificados y mejorar la oferta de servicios, como plataformas digitales más avanzadas y una red de oficinas más amplia. Asimismo, la solidez financiera de los bancos fusionados puede aumentar la seguridad de los depósitos y préstamos.

- Riesgos: Sin embargo, también existen preocupaciones sobre la reducción de la competencia en el mercado bancario. Con menos opciones disponibles, los clientes podrían enfrentar mayores costes en comisiones o tipos de interés menos favorables en préstamos e hipotecas. Además, el proceso de integración tecnológica puede generar inconvenientes temporales en el acceso a cuentas o servicios.

Consecuencias para el mercado financiero

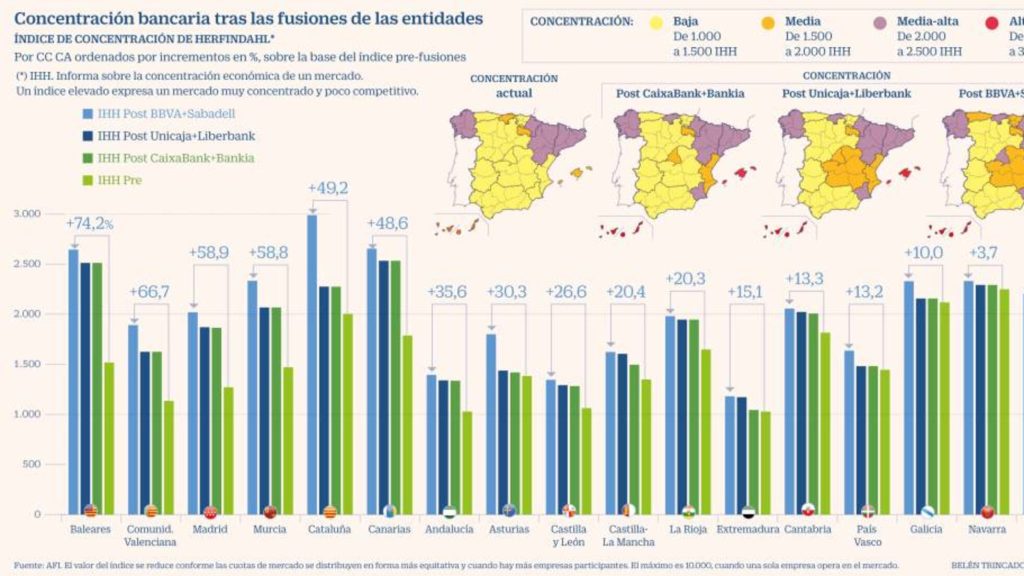

En términos generales, las fusiones bancarias en España están reconfigurando el panorama del mercado financiero. Aunque estas operaciones fortalecen las entidades y mejoran su posición frente a la competencia internacional, también conllevan una concentración del mercado. Esto podría reducir la competencia entre las entidades, lo que podría afectar la capacidad de los consumidores para encontrar las mejores ofertas financieras.

A nivel europeo, las fusiones también permiten a los bancos españoles competir de manera más efectiva en el marco de la Unión Bancaria Europea, lo que abre nuevas oportunidades para expandir sus operaciones en otros países.

¿Qué podemos esperar?

Se espera que el proceso de consolidación bancaria continúe en los próximos años. Sin embargo, la clave para el éxito de estas fusiones radicará en la capacidad de las entidades fusionadas para integrar de manera eficiente sus operaciones, mantener la confianza de los clientes y continuar innovando en un mercado financiero en rápida evolución.

Las fusiones bancarias seguirán siendo un tema central en la banca española en 2024, y su impacto dependerá de cómo estas nuevas entidades gestionen los cambios y las necesidades de sus clientes.